老後のお金問題が不安!いまから定年後の生活費について考えよう

この記事の目次

人生100年時代といわれる昨今、多くの人が老後のお金問題に不安を抱いています。

ある調査では80%以上の人が老後生活に不安を抱えているとの結果が出ており、その要因の過半数が金銭面の不安に起因するものでした。

ここでは「老後のお金の不安」に対処するため、私たちが知っておくべき実状と老後資金の準備方法についてご説明します。

1.老後の生活費はどのくらい必要なのか

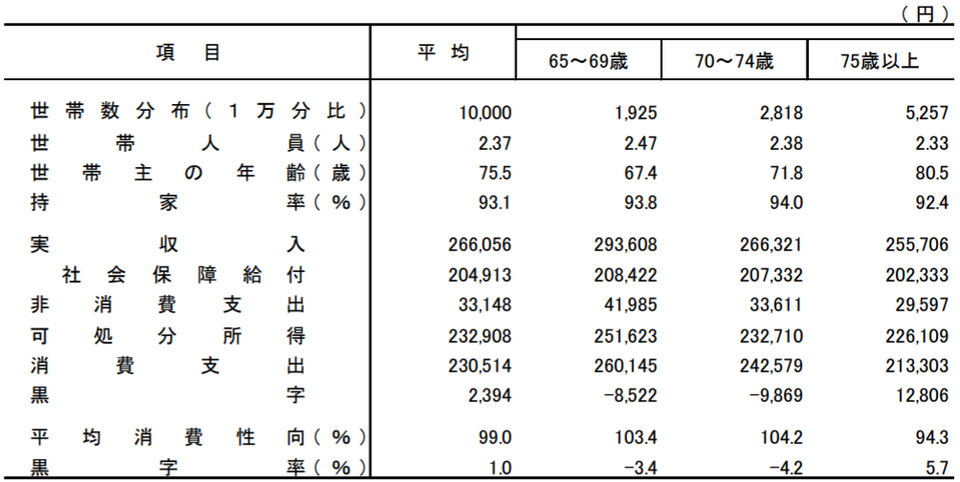

総務省統計局が公開する「家計調査報告」によると、65歳以上の無職世帯における家計収支はつぎのような数値となっています。

出典:総務省統計局「家計調査報告〔家計収支編〕 2020年(令和2年)平均結果の概要」

上記は世帯主が65歳以上である2人以上の無職世帯における収支です。

平均値を見ると、可処分所得(実際に使えるお金)が23万2,908円であることに対し、消費支出が23万514円とやや黒字であるように見えます。

しかし、実際に黒字となっているのは「75歳以上」の無職世帯のみ。

65~74歳までの世帯は家計が赤字となっているため、貯蓄を取り崩すなどの対応が求められることが読み取れます。

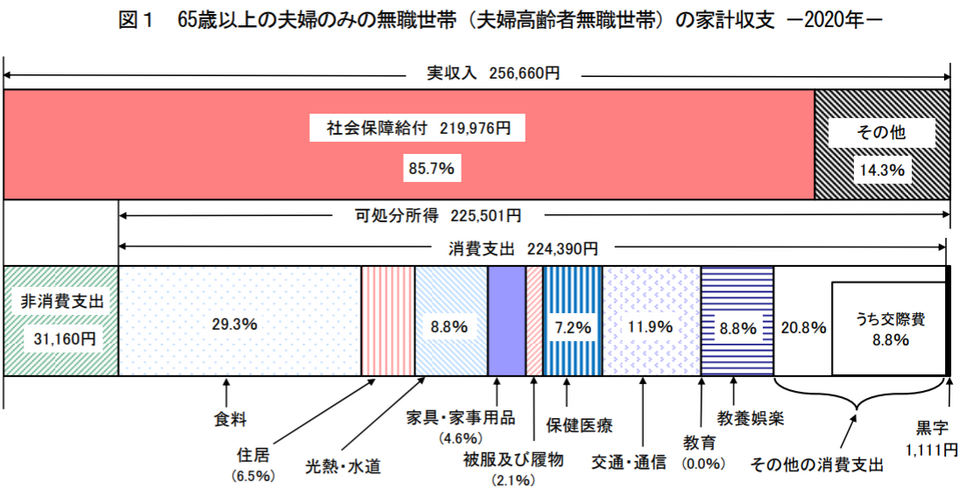

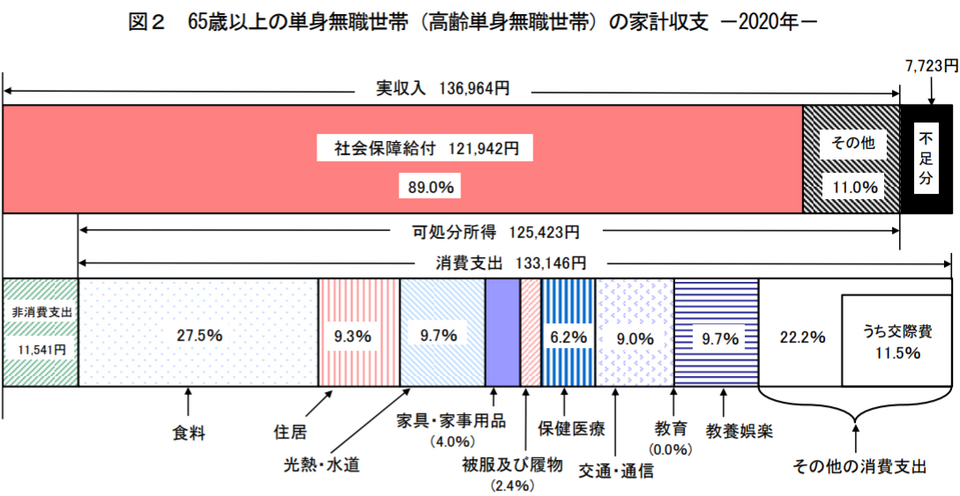

「家計調査報告」では65歳以上の夫婦のみの世帯・単身世帯のデータも扱っており、夫婦のみの無職世帯は平均1,111円/月の黒字、単身無職世帯は平均7,723円/月の赤字と厳しい調査結果が明らかとなっています。

出典:総務省統計局「家計調査報告〔家計収支編〕 2020年(令和2年)平均結果の概要」

1-1.老後に2,000万円不足するのは本当?

結論を述べると、老後に2,000万円が不足することは確定事項ではありません。

定年退職後の復職、当人の健康状態や寿命などさまざまな要因によって、2,000万円以上が必要になる世帯もあれば、2,000万円が不要な世帯もあるのです。

そもそも老後2,000万円問題が提起された際、シミュレーションの基準となった家計収支の数値が、すでに2020年時点のデータとは乖離しつつあります。 金融審議会の「市場ワーキング・グループ報告書」によると、2,000万円問題の算出根拠は主に以下の要素から成り立っています。

- 夫65歳以上、妻60歳以上の夫婦のみの無職世帯

- 毎月約5万円の赤字が発生

上記の条件をもとに毎月の赤字額を資産から取り崩す場合、20年で約1,300万円、30年で約2,000万円が必要だと算出されました。

資料内では「現在60歳の人の約4分の1が95歳まで生きる試算がある」としており、老後生活は30年以上続くものと想定して導かれた「老後資金は2,000万円必要」という主張につながっています。

しかし、2020年の数値は赤字額が改善されており、多くの条件下で毎月の赤字額は1万円未満にとどまっているのです。

これは老後2,000万円問題の算出時に使われた赤字額の5分の1ですから、単純計算すると「老後資金は400万円必要」といった数値となります。

本論は、老後資金の準備は少なくても良いと示唆しているわけではありません。

老後資金の問題はわずか数年で試算結果が変わるくらいに不確実なものであり、各々が「自ら老後生活を設計する意識を持つこと」こそ重要であると捉えられます。

5年後、10年後には収支の在り方がさらに変わっているはずですから、私たちは定期的に老後生活に向けた計画を軌道修正しなければならないのです。

1-2.令和元年時点の平均的な年金支給額

老後に受け取れる老齢年金は、老齢厚生年金と老齢基礎年金の2つに大別されます。

- 老齢厚生年金:厚生年金加入者にのみ支給される年金

- 老齢基礎年金:国民年金に加入する全国民に支給される年金

老齢基礎年金は会社員だけでなく自営業者にも支給されますが、老齢厚生年金は会社員として厚生年金に加入している人にのみ支給されます。

厚生年金の加入期間や支払金額によって老齢厚生年金は変わるため、現役期間のうち会社員期間が短いほど老齢厚生年金は少なくなる傾向にあります。

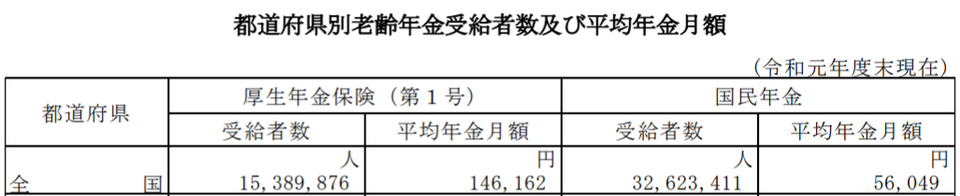

厚生労働省年金局が公開する「令和元年度 厚生年金保険・国民年金事業の概況」によると、令和元年度における厚生年金保険の平均年金月額は14万6,162円です。

一方、老齢基礎年金(国民年金)の支給額は月額5万6,049円と半額以下です。

出典:厚生労働省年金局「令和元年度 厚生年金保険・国民年金事業の概況」

上記の数値から、現役期間の大半を会社員として過ごした場合、独立して自営業者として働いた場合のおおよその収入額が分かります。

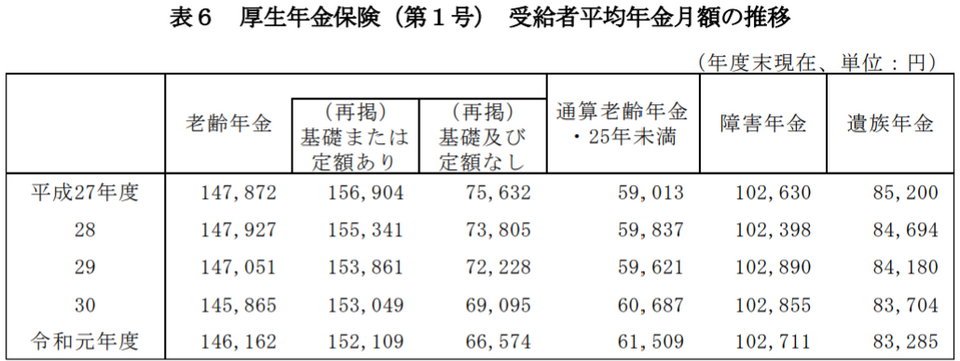

ただし、以下画像の「老齢年金」の項目から読み取れるように、厚生年金保険は減少傾向にあるため現状と同等の水準が維持される保証はありません。

出典:厚生労働省年金局「令和元年度 厚生年金保険・国民年金事業の概況」

私たちが老後を迎えるとき、どの程度の金額になっているか予想することは難しいですが、いくらか割り引いた数字を「将来の年金収入」として老後生活の計画を練るべきでしょう。

2.老後生活に不安を感じている割合は80%以上

老後生活に不安を感じるのは決して珍しいことではありません。

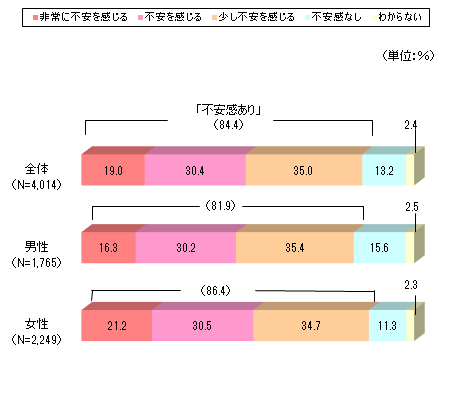

生命保険文化センターの調査によれば、調査対象のうち老後生活に対して不安を感じている人は全体の84.4%にのぼるとのこと。

そのうち、全体の20%近くが強い不安を抱いていることが以下のデータから読み取れます。

出典:生命保険文化センター「リスクに備えるための生活設計」

テレビやネットニュースでも前述したような年金収入の実態が報道されるようになり、老後生活が経済的に厳しくなるとイメージできる状況になったことが不安を招く要因の1つでしょう。

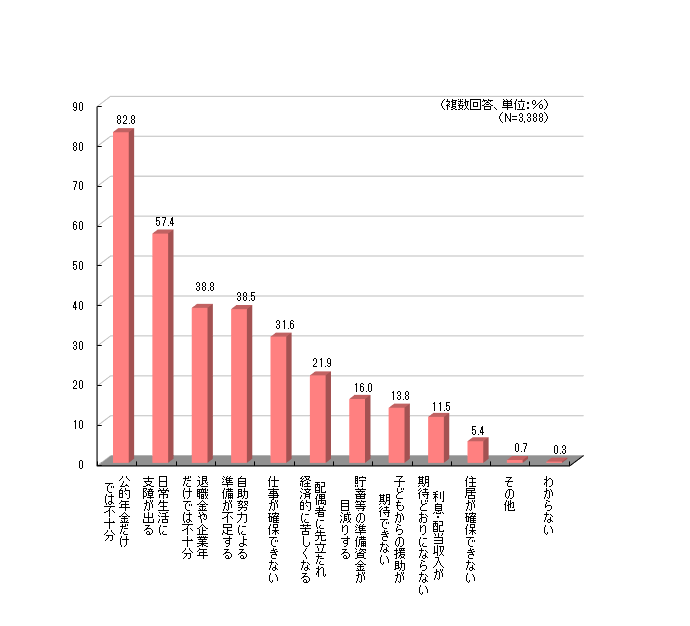

実際、調査対象の回答によると以下のような意見が挙がっており、おおむね金銭面の余裕が確保できないことへの不安が主であると判断できます。

出典:生命保険文化センター「リスクに備えるための生活設計」

現実問題として2,000万円の老後資金が不可欠になるとはいえませんが、老齢厚生年金が減少傾向にあるなか安心して老後を迎えるためには、現役期間から着実に資産を増やしておくことが重要です。

いまや多くのメディアが資産運用の重要性を説いていますが、本当にリスク・リターンのバランスが優れている運用方法とはどのようなものでしょうか。

3.老後のお金問題の不安を解消する5つの方法

老後のお金に関する不安を減らすためには、年齢に応じて「資産を増やす」や「資産を守る」といった意識を持つ必要があります。

一般的に、老後生活を迎えるまでの現役期間が長いほど、資産を増やすよう意識して資産形成に積極的な姿勢をもつ方が良いと考えられています。

一方、老後生活を迎えるまでの期間が10年とない状況であれば、定年退職後に使えるお金を少しでも減らさないような行動が大切です。

ここでは資産を守りつつ増やすための資産運用をご紹介します。

年齢や状況にあわせてリスク・リターンのバランスを考え、適時現状に応じた方法を取り入れることで資産形成を有利に進められるため、ぜひ参考にしてみてください。

3-1.iDeCo(イデコ)

「iDeCo」は60歳まで払い込んだ掛金を運用し、運用益と掛金を60歳以降に引き出す仕組みの拠出型年金です。

国民年金や厚生年金とあわせて、老後に引き出した資金を生活費の足しにできるため、自ら運用できる年金だといえます。

掛金の定期的な払い込みにより計画性のある貯蓄ができることや、引き出すまでの運用により資産総額が増えることだけではありません。

このほか主要なメリットとして以下が挙げられます。

- 掛金が課税所得額から控除される

- 受け取る際にも所得控除を受けられる

払い込んだ掛金が60歳まで引き出せない点はデメリットですが、上記のメリットがあるためiDeCoは長期的な資産運用であるほど経済的な恩恵が大きくなります。

そのため「現役期間のうちに計画的に老後資金を貯めておく」と固い決意を持っている場合には、きわめて優れた運用方法の1つとなるでしょう。

iDeCoの仕組み、職業・立場による掛金の違いについては以下の記事で解説しています。

将来のために「自ら運用できる年金」を始めたいといった方は、ぜひこちらもご参照ください。

確定拠出年金とは?仕組みと企業型DC・iDeCoの違いについて解説

確定拠出年金とは?仕組みと企業型DC・iDeCoの違いについて解説3-2.投資信託

「投資信託」はファンドマネージャーと呼ばれる投資のプロに資金を預け、代わりに運用してもらう仕組みの金融商品です。

自ら投資を勉強して資産運用を実践するといった方法もありますが、働いている身でありながら金融市場のリサーチを続けることは困難です。

その点、投資信託は証券口座に資金を入金し、どのような方針により運用される投資信託が良いのか選ぶだけで、具体的な投資先はすべて第一線にいる専門家によって判断されます。

上記の理由から本業の合間に最小限の労力・時間で資産形成を行いたい場合、投資信託の運用は有力な選択肢となります。

後述のつみたてNISAを駆使することで、課税額を抑えつつ運用できる点も魅力です。

以下の記事では投資信託のカテゴリーである「インデックスファンド」と「アクティブファンド」について、それぞれの仕組みや長所短所を解説しています。

1記事で投資信託の全容がわかるようになっているので、ぜひご参照ください。

インデックス投資とは?仕組みやメリット・デメリットについて解説

インデックス投資とは?仕組みやメリット・デメリットについて解説3-3.つみたてNISA

「つみたてNISA」は投資信託の運用による利益を非課税とする制度です。

年間40万円の非課税投資枠が設けられており、この範囲内の投資であれば利益に税金を課せられません。

- 非課税期間は投資した年から20年間である

- 対象となる投資信託の種類は指定されている

上記のように制約はいくつかありますが、運用益が非課税となるメリットを勘案すると、それほど大きなデメリットではありません。

将来のために現役期間からコツコツと資産形成を行うのであれば有効な選択肢になります。

つみたてNISAの詳しいメリット・デメリット、始め方については以下の記事で解説しています。

ぜひ投資信託の運用を始める場合にご参照ください。

つみたてNISAとは?仕組みとメリット・デメリットについて解説

つみたてNISAとは?仕組みとメリット・デメリットについて解説3-4.投資ファンド

「投資ファンド」は何らかの事業に投資家として出資し、事業の利益をリターンとして受け取る仕組みです。

投資ファンドの代表例としては「有価証券を投資対象とした金融商品」である投資信託が挙げられますが、類似の仕組みによりリターンを得られる金融商品はほかにも多くの種類が存在します。

たとえば、複数の出資者により不動産へ投資する不動産ファンドや、複数の出資者により太陽光発電設備に投資する太陽光発電ファンドも投資ファンドの一種です。

総じて、複数の出資者により資金を出しあって投資するといった特徴があり、その構造により不動産や太陽光発電設備に少額から投資できる仕組みの商品が多くあります。

弊社が提供している『ソライチファンド』も一口50万円から事業用の太陽光発電設備に投資できる投資ファンドです。

投資ファンドの詳細な解説については以下の記事をご参照ください。

投資ファンドとは何か?投資家が知っておきたい基礎知識を解説

投資ファンドとは何か?投資家が知っておきたい基礎知識を解説3-5.銀行預金

いまの日本では銀行預金による利息がほとんど得られないため、資産運用としては不向きだといった意見もあります。

しかし、定年退職を控えている状況であれば、銀行預金ほど安全な運用方法はほかにないでしょう。

全資産を銀行に預ける必要はありません。

最低限、この先必要になると思われる金額を預金することで、別途運用する資産が減少したときの保険とするような使い方が理想的です。

4.まとめ

まず「老後生活の実態」を把握し、各々の性格や将来に対する理想に向き合わなければ、老後のお金に関する不安へ対処することはできません。

人生は世帯ごとに大きく異なります。

世帯人数や定年退職後の就労、そのほかのライフイベントによって老後生活の収支は左右されるため、テレビやネットニュースはあくまで「考えるきっかけ」であり、実際のシミュレーションは自ら行う必要があるのです。

本記事の内容や記事内で紹介した公的機関の資料、当メディアの関連記事を老後生活の再設計に役立てていただければ幸いです。