不動産投資信託(REIT)とは?仕組みと歴史を解説

この記事の目次

不動産投資信託の代表的なものはJ-REITです。

現在、不動産投資信託の仕組みはJ-REIT以外にも、非上場の私募REITや投資対象を太陽光発電などのインフラとするインフラファンドにも活用されています。

この記事では不動産投資信託とはどのような仕組みのファンドであるか、不動産投資信託の歴史などについて詳しく説明します。

- 不動産投資信託は、投信法という特別の法律に基づいて組成される不動産投資ファンド

- 不動産投資信託と株式などの投資信託の大きな違いは、投資ファンドが法人であるか否か

- 不動産投資信託の仕組みは、最近では太陽光発電などインフラファンドにも活用されている

1.不動産投資信託とは

不動産投資信託は、REITと呼ばれることもあります。

J-REITも不動産投資信託の一つです。

以下では、REITとはなにか、株式などのいわゆる「投資信託」と「不動産投資信託」との違いについて説明します。

1-1.不動産投資信託=REIT

不動産投資信託とは、投信法という投資ファンドのための特別の法律に基づいて組成される不動産投資ファンドをいいます。

不動産投資信託はREIT(Real Estate Investment Trust)と略称されることがあります。

1-2.株式などの「投資信託」との違い

不動産投資信託は「投資信託」とあるため、株式などの「投資信託」と何が違うのかわからないかもしれません。

以下では、株式などの投資信託と不動産投資信託との違いについて説明します。

1-2-1.投資ファンドが法人か

株式などの「投資信託」も、不動産投資信託と同様に投信法に基づき組成された投資ファンドです。

そもそも「投資信託」とは、投資家から集めたまとまった資金を、ファンドマネージャーなどと呼ばれる運用のプロが運用資産に投資し、運用の成果を投資家に分配する仕組み全般をいいます。

したがって、不動産投資信託と株式などの典型的な投資信託とは、投資ファンドとしての法的な構成は若干異なるものの、おおまかな仕組みは同様です。

ただし、不動産投資信託における投資ファンドは株式会社に似た法人であるのに対し、株式などの投資信託における投資ファンドは法人ではないという違いがあります。

1-2-2.分散投資

株式などの投資信託では、株式や債券など複数の有価証券に分散して投資が行われることが通常です。

不動産投資信託も同様に、複数の不動産(現物不動産又は不動産信託受益権)に分散投資が行われています。

もっとも、分散投資と言っても投資方針においてある程度の制限があることが通常です。

特に、上場不動産投資信託(J-REIT)の場合には、運用資産をアセットタイプごとに分けていることが比較的多いです。

有名なところでは、オフィスビル特化型である日本ビルファンド投資法人があります。

他方、平和不動産リート投資法人のように、オフィスと住居の複合型のファンドもあります。

不動産投資信託の場合、アセットタイプごとにリスクやリターンが異なり、一般的に住居への投資は、高級賃貸をのぞいて景気変動の影響を受けにくくローリスク又はミドルリスクといわれています。

これに対して、例えば、ホテルは好況時には容易に室料の値上げができるため利益が上がりやすい一方、災害などがあればすぐにすべての予約がキャンセルとなることも珍しくありません。

このように景気や災害など外的な影響を大きく受けることから、ホテルは投資対象としてはハイリスクといわれています。

このため、特に上場不動産投資信託(J-REIT)の場合には、投資家がリスクとリターンを選択しやすいように、アセットタイプごとに投資対象(運用資産)が決められていることが多いといえます。

1-2-3.取引方法の違い

株式などの投資信託と不動産投資信託(REIT)は実際の取引方法にも違いがあります。

株式などの投資信託は証券会社などを通じて金額や口数を指定して購入や売却を指示する仕組みであり、投資家が直接市場で売買をするわけではありません。

株式などの投資信託は、リアルタイムの値動きに基づいて投資判断をするのではなく、毎日1回算出される基準価格に基づいての取引です。

購入や売却の指示のタイミングによっては、1〜2日後の基準価格で約定するため、市場の値動きが激しい局面では想定と大きく異なる価格で取引が成立することもあります。

これに対し、上場不動産投資信託(J-REIT)では、投資家はリアルタイムの値動きに基づいて市場で直接投資口を売買できます。

このため、上場不動産投資信託の投資方法は、個別銘柄の上場株式投資と類似しているといえるでしょう。

1-3.J-REITとは上場不動産投資信託

不動産投資信託(REIT)には、非上場のものと上場しているものがあります。J-REITは、上場している不動産投資信託のことを指します。

J-REITは上場しているため、上場株式等と同様に誰でも簡単に市場で取引をすることが可能です。

また、比較的小口の資金で気軽に投資できることや、保有している投資口を現金化したい場合には市場で容易に換金できることもJ-REITの魅力の一つです。

もっとも、J-REITは上場しているために株式市場の影響を受けやすいというデメリットもあります。

J-REIT(不動産投資信託)と実物不動産投資の違いとは?それぞれの投資に向いているのはこんな人

J-REIT(不動産投資信託)と実物不動産投資の違いとは?それぞれの投資に向いているのはこんな人これに対し、非上場の不動産投資信託は私募REIT(私募リート)と呼ばれます。

私募REITは、基本的に適格機関投資家(金融機関などのプロの投資家)が投資主です。

私募リートは上場していないため、株式市場の影響を受けにくく安定した投資が可能と言われています。

もっとも、市場で売却ができないため、換金したい場合には基本的に自ら転売先を探す必要があり、短期での売却益を目的としない長期投資目的の投資家が多いといえるでしょう。

J-REITと私募REITの違いは次の表のとおりです。

| J-REIT | 私募REIT | |

| 根拠法 | 投信法 | 投信法 |

| 最低投資額 | 数万円程度~ | 1億円程度~ |

| 投資家 | 個人投資家 | 適格機関投資家が中心 |

| 株価との連動 | 大きい | 小さい |

| 換金方法 | 市場での売却 | 転売先を探索する必要 |

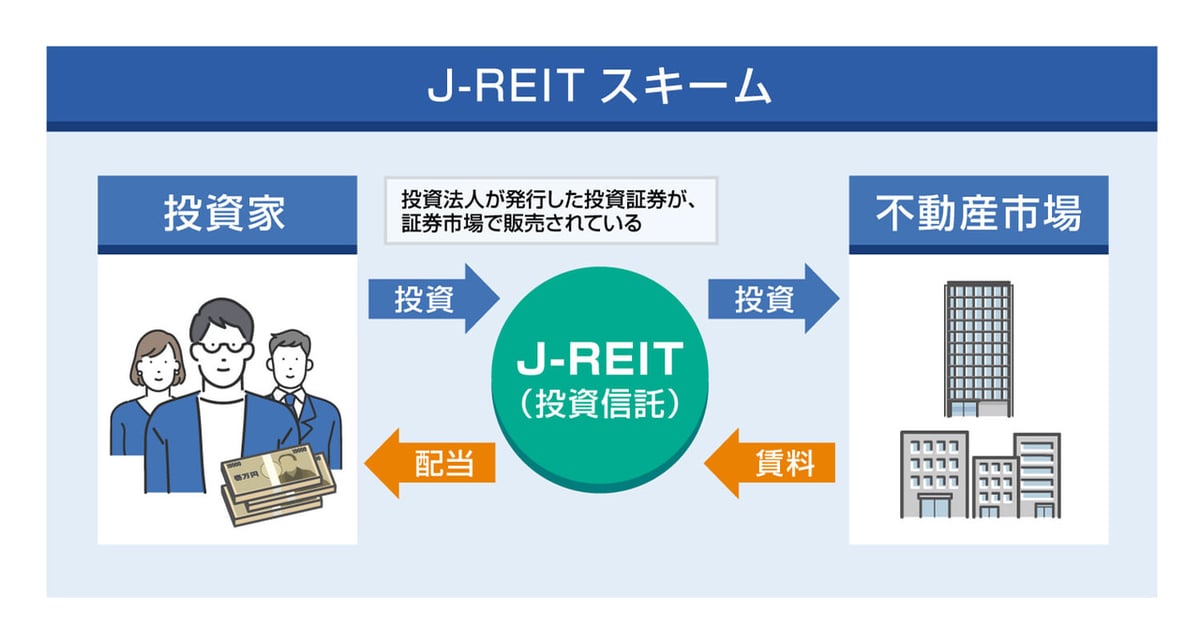

2.不動産投資信託の仕組み

ここでは不動産投資信託の仕組みについて簡単に説明します。

不動産投資信託で投資ファンドとなるのは投信法に基づき組成される「投資法人」です。

不動産投資信託で投資ファンドとなるのは投信法に基づき組成される「投資法人」です。

投資法人は投資証券(投資口)を発行し、投資家は出資と引き換えに投資法人の投資証券(投資口)を取得します。

投資法人に集まった投資家の資金をもとに、投資法人は複数の現物不動産や不動産信託受益権を取得し、運用益を投資家に分配します。

不動産投資信託に限らず、投資ファンドは一般的に「二重課税の回避」が非常に重要です。

二重課税の回避とは、投資ファンド段階での課税を回避することをいいます。

不動産投資信託では二重課税回避の仕組みとして、投資法人が配当可能利益の90%超を投資家に配当すれば法人税課税を回避できることが、租税特別措置法に定められています。

なお、投資法人は、投資をすることだけを目的としてつくられる法人であるため、従業員を雇用することや投資に関連しない事業を営むことはありません。

投資法人には、従業員がいないため、実際の運用は外部のアセットマネジメント会社(資産運用会社)に委託することになります。

投資法人の機関は、株式会社を簡素化したイメージです。

株式会社の発行する株券に相当するものが、投資法人の投資証券(投資口)となります。

また、株主総会に相当する投資主総会も開催され、株式会社における取締役や監査役に相当する機関として、執行役員や監督役員も選任されます。

投資法人と株式会社の用語の対応関係は、以下の表のとおりです。

| 投資法人 | 株式会社 |

| 投資主 | 株主 |

| 投資口 | 株式 |

| 投資主総会 | 株主総会 |

| 執行役員 | 取締役 |

| 監査役員 | 監査役 |

3.不動産投資信託の歴史と発展

不動産投資信託は、もともとアメリカで1960年代に誕生した投資商品です。日本では2000年11月に投信法の改正によって不動産投資信託の仕組みが可能となりました。

これを受けて2001年3月に東京証券取引所がJ-REIT市場を開設し、2001年9月10日に日本初のJ-REITとして、日本ビルファンド投資法人とジャパンリアルエステイト投資法人が上場しました。

当初、上場不動産投資信託(J-REIT)は、複数の不動産又は不動産受益権へ分散投資するため不況に強いと考えられていました。

しかし、2008年9月に発生したリーマンショックにより、想定を上回る不動産評価額の変動が短期間に発生した影響でJ-REIT一社(ニューシティ・レジデンス投資法人)が破綻し、民事再生手続の開始を申し立てる事態となったのです。

上場不動産投資信託の破綻は、金融庁を始めとする金融業界に大きな衝撃を与えたと言われます。

このため、金融庁主導のもと、不動産投資信託や不動産ファンドが不動産や不動産信託受益権を取得する際には、いわゆるフォワード・コミットメント(先日付の売買契約であって、契約締結から一定期間経過した後に決済引渡しを行う内容の契約)を制限する等のルールも設けられました。

これらの努力により、現在は以前よりもリスクに配慮した商品設計がされるようになっています。

また、私募REITはリーマンショック時のJ-REIT破綻の経験を生かして、市況の影響を受けにくい不動産投資ファンドとして2010年11月に第1号ファンドが組成されて以来、市場規模の拡大が続いています。

このほか、REITの仕組みは不動産のみならず、太陽光発電ファンドに代表されるインフラファンドにも活用される事例が増えており、大きな裾野の広がりを見せているのです。

4.まとめ

不動産投資信託(REIT)は、日本に導入されてからまだ日が浅い投資商品です。

リーマンショックなどの大きな危機を経て、景気後退局面と景気回復局面を一巡する中でリスクに強い商品設計が模索されてきました。

もっとも、金融商品である以上、株式投資などと同様に元本割れリスクや投資対象自体の破綻リスクなどは常につきまといます。

また、J−REITに関しては、株式市場などと比較すると市場参加者が多いわけではないので、銘柄によっては値動きが激しいことがあります。

どのような投資にも共通することですが、不動産投資信託への投資を検討する場合にも、事前に想定されるリスクを検討しておくことが重要です。